加密货币税收政策全面解

2025-01-18

随着比特币、以太坊等加密货币的迅猛发展,其在全球金融市场中的地位日益重要。然而,加密货币带来的财政收入与投资机会同时也引发了税收政策的深入思考。各国政府在面对这种新兴资产时,面临政策制定的挑战。了解加密货币的税收政策,对于投资者、交易者以及区块链企业而言,具有重要的现实意义。

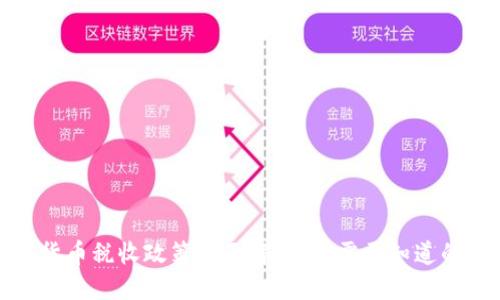

### 加密货币的基本概念 #### 定义与特点加密货币是基于区块链技术发行的数字货币,采用加密算法进行安全保护。与传统货币不同,加密货币不依赖于中央银行,因此具有去中心化的特点。其交易过程利用区块链技术记录,确保透明性和安全性。

#### 主要类型加密货币种类繁多,其中包括比特币(Bitcoin)、以太坊(Ethereum)、Litecoin等。每种加密货币都有其独特的发行机制和应用场景。例如,比特币主要用于价值储存,而以太坊则可以用于智能合约的执行。

### 全球加密货币税收政策概况 #### 各国税收政策对比不同国家对加密货币的税收政策各异,无论是对交易收入的征税标准,还是对企业的增值税政策都有所不同。总体来看,美国对加密货币采取严格的资本利得税政策,而一些国家则视加密货币为货币资产,允许采用较低的税率。

#### 美国、欧洲、亚洲的政策特色美国税务局(IRS)将加密货币视为资产,交易盈亏需报税。欧洲的一些国家如德国承认比特币作为法定支付方式,并在持有两年以上后免征资本利得税。亚洲国家如新加坡则采用较为宽松的税收政策,鼓励加密货币的发展。

### 中国的加密货币税收政策 #### 当前法律框架中国是全球最大的加密货币市场之一,但其对加密货币的监管相对严格。2017年,国务院发布公告禁止ICO和数字货币交易。尽管我国还没明确详细的税收政策,但各界对未来政策改革充满期待。

#### 监管机构与政策动向监管机构如央行及证监会对加密货币的监管日益加强,未来更可能看到税务政策的正式出台。投资者需要密切关注政府的动态,以避免因规避税务而产生的法律风险。

### 加密货币交易的税收影响 #### 交易盈亏的税务处理对加密货币交易所获得的盈利需要支付资本利得税,交易亏损则可以作为抵扣。投资者应妥善管理交易记录和账单,以确保准确报税。

#### 报税义务投资者需在规定的时间内向税务机关报税,包括所有的交易记录。未按照规定报税可能带来罚款或其他法律后果,提醒大家务必重视。

### 如何合理规划加密货币税务 #### 亏损抵扣与税务通过了解各类税收福利,投资者可以合法规避部分税务负担。合理利用亏损抵扣政策,能够有效减轻税负。

#### 使用专业人士的建议考虑到税务政策复杂性,咨询专业人士如税务顾问或法律专家能够帮助投资者制定最佳的税务策略。这将有助于避免因专业知识不足而导致的财务损失。

### 未来的加密货币税收政策趋势 #### 政策变化的影响因素加密货币的发展速度与其围绕的法律政策相悖,未来的税收政策很可能会出现更多的调整。各国的经济环境、技术进步以及社会接受度都是影响政策变化的重要因素。

#### 区块链技术对税务透明度的推动区块链技术本身具有极高的透明度,未来税务机关可能会通过采用区块链技术来提高税务征收效率。这也将推动更多国家考虑制定完善的加密货币税收政策。

### 常见问题解答 #### 加密货币交易是否需要交税?无论是在哪个国家,大多数情况下,加密货币交易都需要交税。根据当地的法律法规,不同于货币交易,加密货币被视为资产,所有的增值部分可能都需缴纳资本利得税。

以美国为例,IRS明确规定,加密货币视为财产,任何在交易中获得的利润都需纳税。只要你通过加密货币交易产生了盈利,无论是卖出还是用其消费,税务局都有权对此征税。

然而,亏损也可作为抵扣,这意味着如果你在某个交易中亏损,可以在未来的交易中用以抵减税务负担。了解自己的税务责任至关重要。

#### 如何计算加密货币的税务?

加密货币的税务计算较传统资产更为复杂。一般情况下,税务计算涉及到购买价格和卖出价格之间的差额。此差额就是应纳税的资本利得,具体步骤如下:

1. **记录每次交易**:确保记录所有加密货币的购买和出售情况,包括日期、数额、价格等信息。 2. **计算并分类交易类型**:将交易分为短期和长期。短期资本利得通常较高,而长期投资(持有超过一年)可享受较低的税率。 3. **使用相关税务软件或专业人士**:许多软件能够自动计算加密货币的税务,并生成报税所需的文件。同时,咨询税务专家,他们能为您提供定制化的建议。值得注意的是,不同的国家在计算上可能存在细微差别,因此务必参考当地法规。

#### 在不同国家交易加密货币的税务政策有什么不同?加密货币税务政策因国家而异,甚至在同一地区也可能存在差异。以下是一些主要国家的税务政策:

1. **美国**:加密货币被视为财产,所有的交易增值需交资本利得税。无论是交易利润还是企业收入都被纳入税收范畴。 2. **德国**:对持有超过一年并出售的加密货币不征收资本利得税,而持有一年以内则需要交税。 3. **新加坡**:对加密货币交易暂无资本利得税,这意味着在买卖中获得的利润不需报告。因此,选择交易加密货币的国家与地区时,应详细了解相关的税务法规,以避免不必要的财务损失。

#### 如何进行加密货币的报税?

报税步骤如下:

1. **收集文档**:收集所有有关加密货币的交易记录和财务资料。 2. **分类交易**:区分短期和长期资本利得,以便计算税率。 3. **计算税务**:使用财务软件或专业顾问的帮助,正确计算应纳税额。 4. **提交税表**:按照当地法规规定的日期提交税表,确保及时完整报税。了解简化报税流程,例如利用电子报税工具,可使报税更高效。务必在截止日期前完成全部操作,以免遭受罚款。

#### 加密货币相关的税务罚款有哪些?未按照规定报税或故意隐瞒交易可能会导致罚款。在美国,IRS针对税务罪行会实施严厉的处罚,包括:

1. **未报税罚款**:通常,未报税的金额将收取15-25%的罚款。 2. **利息罚金**:根据未缴纳税金的时间长短,相应产生的利息费用。 3. **刑事起诉**:对于恶意逃税的人,特别是较大金额逃税,将可能面临刑事起诉,因此务必遵守法律。总之,遵循税务规则是保护自身权益的最佳方式。

#### 如何避免加密货币税务风险?避免税务风险的关键在于了解税务责任,与专业人士合作,以及秉持诚实的交易原则:

1. **保持记录**:确保记录所有交易信息,以备将来报税之需。 2. **咨询专业人士**:与税务顾问合作,针对此领域提供准确且详尽的指导,防止误解相关的规则。 3. **了解当地法规**:对自己居住的国家或地区的税务法规及政策保持最新了解,确保合法合规。 4. **及时报税**:遵循报税时间表,确保按时提交税务填报,避免延迟带来的罚款。遵循以上原则,能够最大程度上规避可能的税务风险。

通过对加密货币税收政策的深入研究与理解,了解自身的责任与义务,能帮助投资者在这一新兴领域中更好地保护自己的权益。同时,保持对未来政策动态的关注,将使个人和企业能够灵活应对不断变化的市场环境。